新能源汽车行业深度研究:2022年需求全解析

一、2022年多层次创新开启技术平价元年

(一)从“哑铃型”进入“纺锤型”拐点

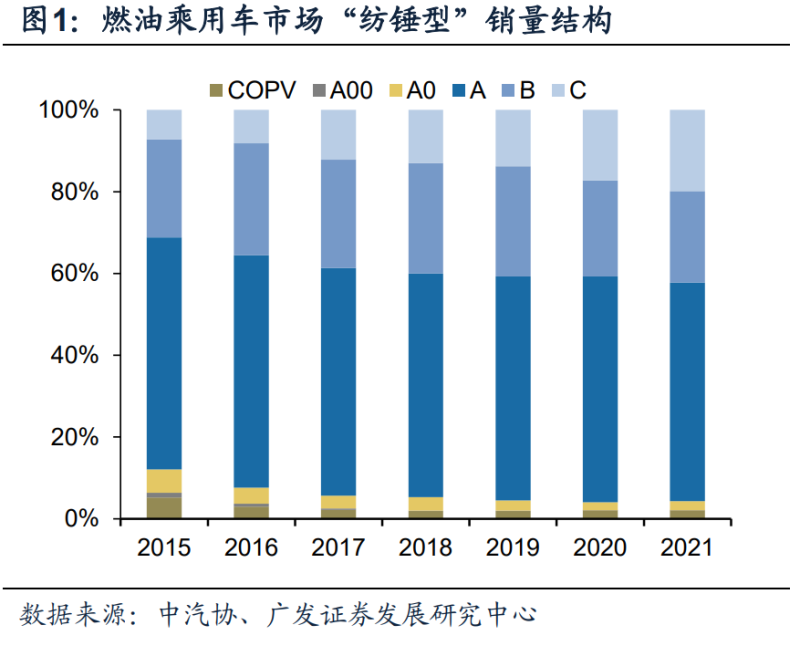

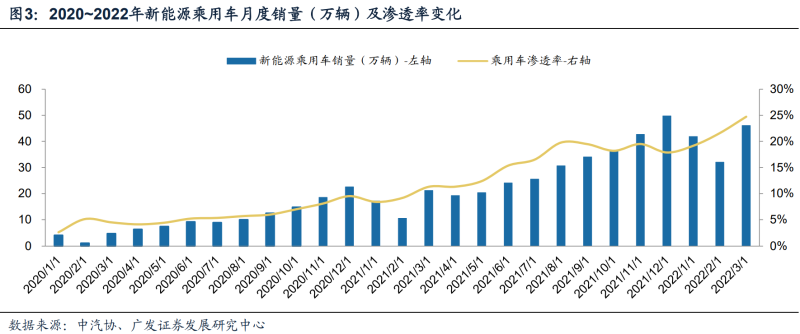

新能源汽车市场经历2021年需求共振,即将进入结构性平价拐点。据中汽协, 受补贴大幅退坡影响,2019年新能源汽车销量120.6万辆,同比下滑4%。2020年随 着汽车产品升级,国内外新势力崛起实现迅速反弹,2020年新能源汽车销量136.7 万辆,同比+10.9%,量变撬动质变,消费需求由政策驱动转向市场驱动。2021年特 斯拉Model Y、五菱宏光MINI、比亚迪DM-i等车型放量推动销量高增,其中以A00 级及B级车的销量增长最为显著,新能源汽车市场迎来需求共振。2021年新能源汽 车销售352.1万辆,同比+157.5%,新能源汽车渗透率13.4%,其中乘用车渗透率 15.5%。对比A级车为主的“纺锤型”燃油乘用车市场,新能源各车级增长不均,由 于A级车相对增长缓慢,新能源乘用车市场呈高低两端发展的“哑铃型”消费结构。

新能源乘用车渗透率持续高增,2022年中国销量继续引领全球。据中汽协,2022 年一季度国内新能源汽车销量125.7万辆,同比+138.6%。其中新能源乘用车销量 120.7万辆,同比+140.7%,新能源乘用车渗透率自2022年1月19%攀升至3月25%, 再创历史新高。A级车销量上行加速,一季度重磅新车型比亚迪元Plus、驱逐舰05 DM-i已上市进行销量爬坡,随着二季度新车型持续投放,A级车有望迎来销量高增。 叠加A00/B级车产能释放,四季度C级车销量突破,我们预计国内新能源汽车全年销 量有望实现600万辆以上,引领全球增长。

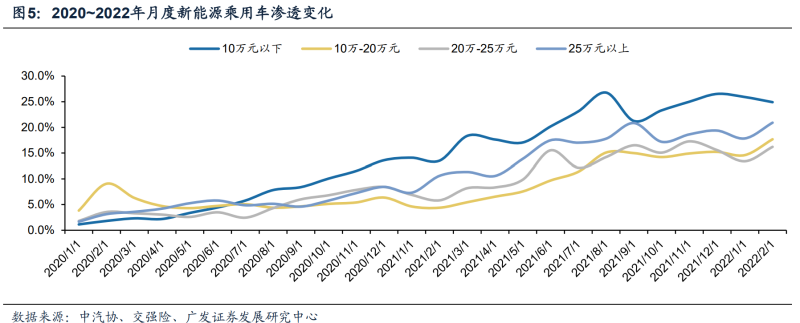

10~20万元主力价格带增长滞后,消费结构亟待改善。 2021年乘用车市场25万元以上价格带受益特斯拉及国内新势力崛起,新能源汽车渗 透率高达26.5%;10万元以下价格带对应A00级及A0级车,新能源汽车渗透率达 20.9%;10-20万元价格带一般对应A级车,横向比较其他细分市场份额增速缓慢, 2021年渗透率仅10.6%。

(二)平价技术落地,驱动 A 级放量、C 级突破

补贴退坡叠加原材料成本上扬触发车企涨价,不改终端需求强劲。2021年12月, 财政部等四部门发布《关于2022年新能源汽车推广应用财政补贴政策的通知》,其 中私人纯电动车单车补贴0.91万元(400km以下)、1.26万元(400km以上),插 混车型单车补贴0.48万元,对比2021年方案退坡幅度30%。明确新能源汽车购置补 贴政策将于2022年12月31日终止。随着新政正式生效,据汽车之家,特斯拉领衔国 内车企开启第一阶段涨价。本轮涨价系补贴退坡直接影响,上游原材料成本端压力 并未完全传导至下游整车企业。3月开始原材料价格持续上升,成本传导压力凸显, 比亚迪、特斯拉等多家车企开启第二阶段涨价。据各车企官网,4月以来蔚来、理想 等高端品牌普遍提价1万元。涨价并未对终端销量造成明显影响,据中汽协,3月国 内新能源汽车销量48.4万辆,同比+114.1%,环比+43.9%,新势力交付持续高增。

A级纯电车型放量推动主力价格带新能源渗透率提速。2022年以来A级纯电车型 投放加速,推动10~20万元主力价格带渗透率提速。比亚迪元Plus 2月末上市,据车 企官网,3月销量1.3万台,环比+121.9%,销量增长显著。2021年末上市车型埃安Y订单高增,3月销量1.0万辆台,环比+218%。二季度开始比亚迪元Plus等完成销量 爬坡,叠加三、四季度新车型持续投放,推动全年主力价格带渗透率明显提升。(报告来源:未来智库)

平价技术全面落地,A级车产业链奠定2022年增量压舱石,B/C级树立技术标杆打造品牌向上。

(1)A级车全面受益磷酸铁锂+CTP实现技术平价,并挖掘A0级市场潜力。比 亚迪率先全系车型换装磷酸铁锂刀片电池,成本优势显著,2022年推出更高集成CTB, 引领A级车市场高增。磷酸铁锂+CTP持续打造特斯拉Model 3和Y、小鹏P7、埃安Y 等热销车型,作为平价技术的磷酸铁锂体系,探索草酸亚铁工艺、M3P等工艺突破, 基于比亚迪、特斯拉等B级车市场正向反馈,正在加速覆盖A级和A0级车型。

(2)B/C级市场采用超高镍三元、掺硅预锂等前瞻技术,探索车身及底盘一体化压铸工艺,树立技术标杆,获取品牌溢价。特斯拉 Model Y已实现NCMA四元电 池装机,实现一体化压铸后底板量产,前舱总成试验下线、推进CTC后上盖集成于 车身的更高集成技术。据新浪汽车,2022年4月特斯拉德州工厂Model Y搭载4680 大圆柱+CTC顺利投产;国内首款基于800V高压SiC平台的量产车小鹏G9将于2022 年三季度上市;广汽埃安2021年11月推出海绵硅负极片,首搭埃安LX Plus,最长 NEDC续航1008公里。中国市场经过产业链前瞻技术试错,引领全球技术趋势。

平价技术应用激活多层次需求,二季度A级和A0级车销量有望率先提振,A00级车紧随其后,C级车三季度迎来产品突破,B级车下半年稳步增长。A级车市场销 量展现需求韧性,预计二季度销量率先提振,一季度比亚迪新车型已上市进行销量 爬坡,埃安Y、欧拉好猫订单持续高增,二季度日系车企投放bz4X等加速在华攻势, 新老车型激活腰部需求。同时A00级Gameboy潮玩爆品4月上市,A0级明星车型海 豚、哪吒V Pro持续放量,微型车市场销量有望逐步提速。B级车增购需求稳健,下 半年海内外新势力产能扩建推进保障交付,销量有望稳步提升。C级车迎来产品大年, 三季度蔚来ES7、理想旗舰SUV L9、小鹏旗舰SUV G9等密集上市,有望推动四季 度销量突破。

二、A00级车:挖掘一二线城市潜力

(一)复盘:需求波动性大,爆款车型驱动

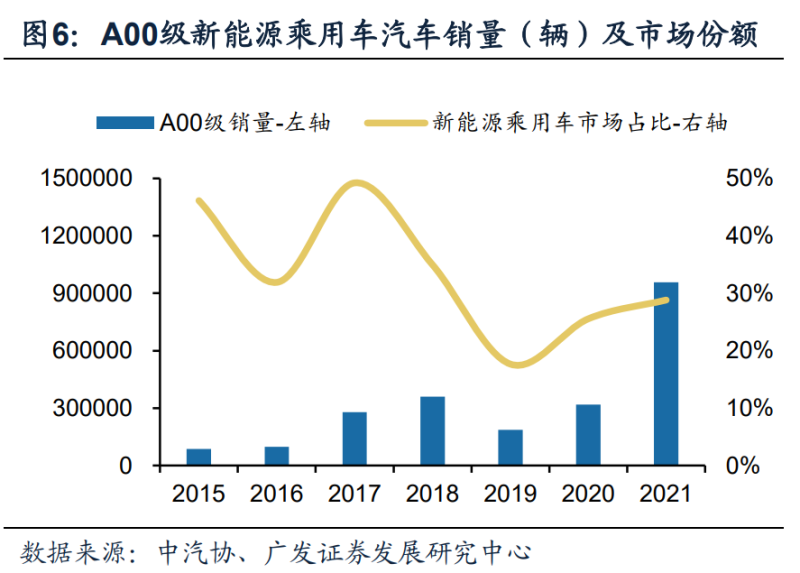

2015年全球鹰K11上市带动市场迅速走上快车道。2016年因康迪等车企骗补受 到工信部严查抑制销售增速。2017年北汽EC180、知豆等上市迅速拉升整体销量。 2019年补贴大幅退坡叠加技术要求升级,A00市场再次回落。2020年以五菱宏光 MINI EV为代表的A00小车热销满足了消费者低成本与追求实用的刚性需求,推动销 量迅速反弹。2021年新能源乘用车中A00级车型销售占比高 达29%,5万元以下的新能源汽车渗透率高达94.4%。

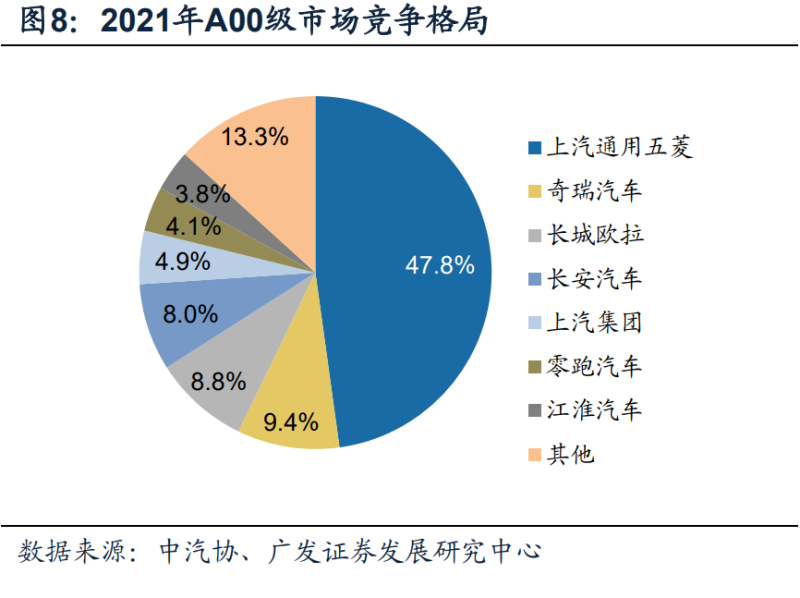

上汽通用五菱自2019年取代北汽新能源成为销冠,凭借旗下爆款车型宏光MINI 销量优势延续至今。2022年计划推出宏光MINI升级版Gameboy, 外观潮酷,空间升 级,300公里长续航提升产品力。奇瑞汽车凭借QQ系列长期位列前茅,通过QQ系 列衍生车型持续迭代保持竞争力。长城欧拉2021年以白猫、 黑猫两款车型获得8.8%市场份额,2022年受限成本上涨品牌主力转向A级车市场。 2021年长安奔奔E-Star销售突破7.6万辆,打造Lumin持续开拓微型车市场。

(二)盈利:涨价充分疏导成本压力

考虑2019~2022政策约束及核心零部件成本变化,我们采用真锂研究公开电池 价格信息对整车成本进行测算,可能与车企的实际采购成本不符。据测算,2019 年A00级北汽EC3年因采用三元电池动力电池组电池成本超过3.6万元,补贴大幅退 坡导致毛利恶化。2020年五菱宏光MINI为代表的车型经过改装磷酸铁锂和带电量优化,动力电池成本大幅下降,但受限于起售价格低单车未实现盈利。由于电池原材 料大幅提升,2022年宏光MINI未涨价前整车毛利率迅速下滑至-16.4%。2022年3月 单车平均上涨0.3万元,整车毛利率改善至-2.2%,充分疏导成本压力。相关车企的 应对思路围绕制造端降本及渠道端精简缩减成本,打造可持续盈利模式。(报告来源:未来智库)

(三)策略:聚焦品牌价值,探索模式创新

传统车企革新渠道推进品牌焕新,技术升级向上渗透B/C级市场。(1)上汽通 用五菱深耕A00市场,推进用户线下体验中心-Ling House建设。据每日经济新闻, 上汽通用五菱目标2022年内建成超过20家线下体验中心,2022年4月推出国内首个 定制化改装平台LING LAB;(2)奇瑞汽车依托线上为主、线下为辅的汽车“新零 售”平台,基于现有车型持续迭代推出衍生车型;(3)零跑汽车凭借T03打开微型 车市场销量,已实现核心系统及电子部件全域自研,自研芯片凌芯01配套B级SUV C11,三季度推出B级SUV C01全球首搭CTC,向上渗透15~30万元B/C级市场;(4) 长安Lumin、东风风光MINI采用全新车标,叠加新颖设计挖掘需求;除A00市场外, 长安汽车主力定位在A~B级市场,重点打造“长安深蓝”品牌及与宁德时代、华为 合作的高端品牌阿维塔。

(四)需求:二三季度迭代,瞄准城市代步

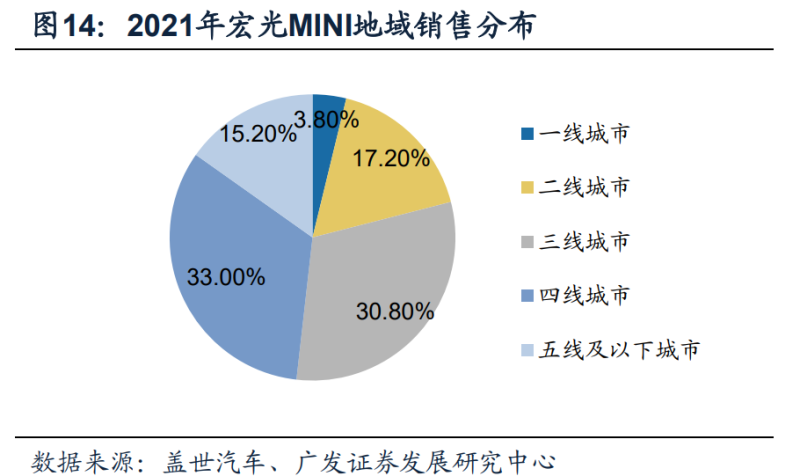

A00车型的用户集中在3线以下的县级城市,据盖世汽车,2020~2021年五菱宏 光MINI在三线及以下城市的销售占比均超过60%,其中山东与河南为主力市场。主 要需求来自小镇青年短途通勤,老人接送小孩及两轮电动车用户的消费升级。随着 车企品牌价值升级。A00车型有望从县级城市向上渗透。此外由于低速车市场政策 尚不明朗,A00小车凭借其低价优势有望切入部分老年低速车市场。

A00车型更迭加速打开销量上限。A00车型已全面切换磷酸铁锂提升对抗成本上涨的能力。2022年预计有7款A00新车上市。一 季度风光MINI已率先上市,二季度上汽通用五菱新车型Gameboy 4月8日正式上市, 预计9月带来尺寸接近A0级的E230。3月长安汽车发布LUMIN预告,预计下半年上 市。四季度奇瑞汽车将带来QQ系列衍生车型,包括冰淇淋衍生车型及小蚂蚁衍生车 型。二、三季度车型更迭加速,向上渗透城市代步市场。

三、A0级车:产品逐渐丰富,弥补需求空挡

(一)复盘:被忽视的细分市场,明星车型集中

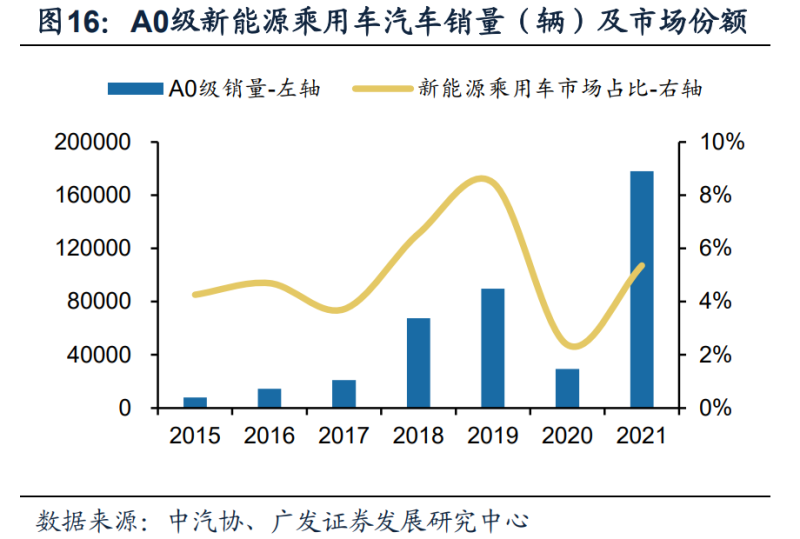

A0级市场以SUV车型为主,2015~2017年主力车型力帆320EV基于燃油车打造, 性能薄弱,售价较A00级偏高2~3万元导致销量增长缓慢。2018年比亚迪元上市迅速 打开销量,2021年新一代元EV销量稳步爬升,生命力延续至今。目前销量高度集中 在比亚迪海豚、哪吒V等几款热销车型。A0级车一般对应5~10万元乘用车价格带, 2021年新能源汽车渗透率11.2%,随着明星车型放量提速明 显,后续渗透潜力大。

A0级车参与车企较少,2021年比亚迪凭借畅销车型海豚、元EV获取40.3%市场 份额,2021年下半年上市的明星车型海豚持续发力,2022年一季度销售突破2.9万 台。2021年新势力哪吒汽车依靠A0级SUV哪吒V Pro全年交付量6.7万辆,获得28.1% 市场份额;东风易捷特成立于2017年,为东风汽车和雷诺-日产联盟组建成立的合资 公司,旗下A0级小车Dacia Spring主要用于欧洲出口。后来者几何汽车于2021年11 月推出EX3功夫牛进军A0级市场,2022年带来新车型几何E开拓小型车市场。

(二)盈利:多车型与一体化分摊成本

A0级车型售价集中在8~10万元,价格中枢较A00级提升明显。我们采用真锂研 究的公开电池价格信息对整车成本进行测算,可能与车企的实际采购成本不符。2020 年哪吒V经过改装磷酸铁锂和带电量优化,动力电池包成本减少3.7万元,虽然售价 相比2019年同级别车型大幅下降,但盈利水平未受明显影响。2022年哪吒V受电池成本大幅上涨影响预计毛利率下滑至-11.1%,经过价格调整上升至-7.3%,盈利承 受压力。据证券时报,目前哪吒汽车已开启目标估值约450 亿元人民币的Pre-IPO 轮融资,计划2022年内启动赴港IPO,确保现金流,同时发布哪吒S提升品牌溢价, 对冲成本压力;比亚迪则凭借全产业布局优势,自产核心三电零部件有效对冲低端 车型盈利下行风险。(报告来源:未来智库)

(三)策略:加深产业链协作,填补市场空白

车企、电池企业、互联网企业三方深入合作有效降本,实现科技赋能。A0级市 场主要车企为比亚迪及哪吒汽车。比亚迪自产核心三电零部件,控本能力优越。哪 吒汽车与宁德时代深入合作CTC,360入股后推出V Pro高阶版本,智能化配置全面 提升。2022年哪吒汽车将基于全新山海平台推出B级轿跑哪吒S赋能品牌向上。

(四)需求:女性代步市场产品丰富打开需求

女性家庭增购需求驱动A0级车消费增长。女性消费群体注重性价比,购车预算 集中在5~20万元区间,无特殊品牌偏好,其购车决策更看重网络口碑和线下的品牌 营销,车级偏好集中在A0级小车及平价A级车。多家车企在车型命名和配色上添加 女性元素以吸引客群。哪吒汽车于2021年5月新增V Co-loli魔女版车型拉近与女性用 户的距离。比亚迪e平台3.0力作的海豚以更大空间越级切入同级别燃油车市场,具 备软硬件分层解耦、更强的拓展和升级能力,有望持续推进销量。2022年7月比亚 迪将带来同平台打造新车型海鸥。几何旗下吉利功夫牛于2021年11月上市,下半年 将带来几何E SUV小车,丰富A0级车市场产品矩阵。

四、A级车:技术积累迎来质变,2022年突破在即

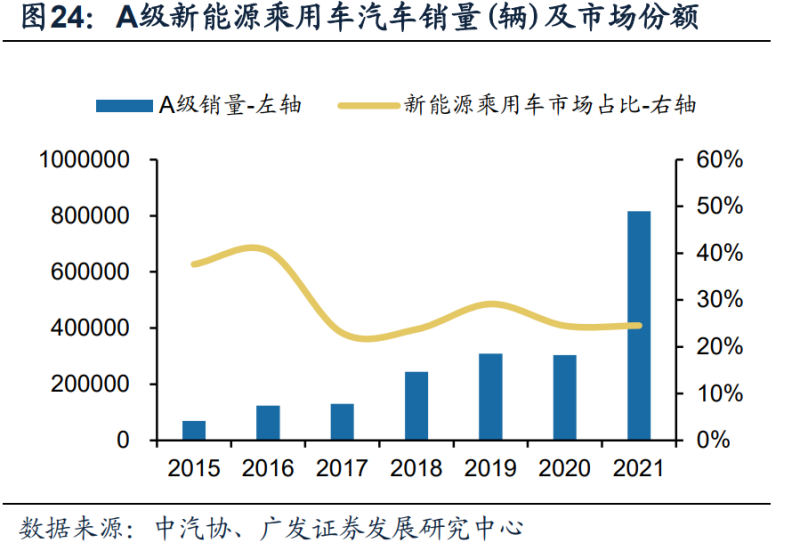

(一)复盘:燃油车替代空间广阔,自B端向C端需求加速

A级车新能源汽车替代空间广阔,C端需求凸显。2018 年比亚迪重磅打造王 朝系列紧凑型新能源车型,比亚迪秦 EV 自 B 端入局打开运营车市场销量,除此之 外,北汽新能源推出北汽 EU5,在运营及换电市场取得成功,吉利汽车布局出行市 场,利用旗下帝豪 EV 等车型打造曹操出行网约车品牌,截至 2021 年 9 月已完成 B 轮 9 亿元融资。2020 年以来 A 级纯电车型产品提升打造欧拉好猫等爆款车型,提 振 C 端需求。A 级车对应 10~20 万元乘用车主力销售价格带,横向对比新能源汽 车渗透率弱于其他细分市场。A 级新能源乘用车 2020 年渗 透率滑落至 5.1%,2021 年提升至 10.6%,后续上升空间广阔。

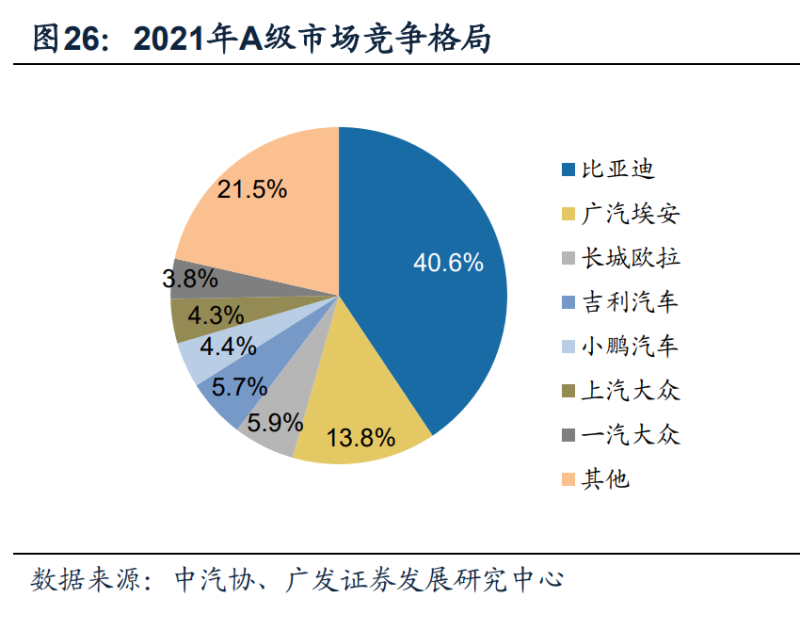

自主品牌积极开拓A级车市场。2021 年比亚迪 A 级车份额达 40.6%,同比 +10.6%pct,凭借 DM-i 混动技术及磷酸铁锂刀片电池有望维持领先态势。广汽埃安 以埃安 S 从 B 端切入紧凑型纯电市场,向 C 端拓展。长城欧拉精准定位女性用车 市场,旗下好猫 2021 年销售超 5 万台,助力欧拉获得 5.9%市场份额。长安汽车于 2022 年 4 月发布纯电品牌“长安深蓝”,主打 A~B 级市场。一季度 UNI-K 已上市, 年内推出 A 级插混 UNI-V。

(二)盈利:产业链一体化支撑盈利持稳

A级纯电车型在本轮原材料上涨中毛利率持稳维持微利。我们采用真锂研究的 公开电池价格信息对整车成本进行测算,可能与车企的实际采购成本不符。经测算, 2020 年埃安 S 通过换装磷酸铁锂毛利率显著提升,2022 年原材料成本上涨冲击销 售毛利率回落。主流 A 级车型如比亚迪元 Plus、长城欧拉好猫、埃安 S 均提价以 缓解企业成本压力,并利用自身电池一体化储备实现技术降本。整体 A 级车凭借产 业链一体化支撑盈利持稳。

(三)策略:探索一体化整合,车电分离激活增量

1.传统车企依托上下游产业链布局,持续技术创新构筑壁垒

比亚迪已形成完整产业闭环,控本能力显著。据汽车之家,长城汽车拥有蜂巢 能源及蜂巢易创,可自产核心三电零部件。2021 年 11 月长城正式发布柠檬混动 DHT 技术,采用了平行轴两档混联结构,兼具串联和并联的技术特点,提升发动机 和驱动电机效率,新车型魏牌玛奇朵 DHT-PHEV、拿铁 DHT-PHEV 已于 2021 年 末上市。此外长城汽车自研大禹电池,采用电芯双复合材料、电池包内部双向换流、 热流疏导等方式提升电池包安全性。据公司官网,广汽埃安混改预计将于 2022 年 内完成,届时将整合广汽研究院及广汽新能源乘用车的研发及制造资源,集“研产 销”一体优势加速创新。

磷酸铁锂+CTP 开启技术平价之路,突破 A 级车应用。比亚迪凭借磷酸铁锂刀 片电池+GCTP 持续打造秦 Plus、比亚迪元等爆款车型推动 10~20 万元主力价格带 新能源渗透率提速。2022 年款比亚迪汉 EV 续航里程长达 712km,突破铁锂体系 上限。据 AutoR 智驾,广汽埃安主力车型埃安 Y 采用弹匣电池工艺,对电芯材料、 电池包结构和电池管理系统进行优化,采用单独电池仓控制热扩散,体积能量密度 提升 9.4%,重量能量密度提升 5.7%,成本下降 10%。据企业官网,蜂巢能源于 2021 年推出 L600 短刀片磷酸铁锂电池,能量密度 175Wh/kg,采用第二代 CTP 方案,电池包的空间利用率提高 17%,体积比能量密度提升 30%,成组效率提升 12%,Pack 零部件减少 20%,制造成本下降 10%。据汽车之家,2022 年宁德时 代将推出第三代 CTP,电量相比 4680 系统提升 13%,减重 10%,能量密度、体 积效率继续引领行业。2025 年前后宁德时代计划推出第四代高度集成化的 CTC 电池系统,2028 年前后有望升级为第五代智能化的 CTC 电动底盘系统。电池包技术 持续迭代创新,新能源乘用车市场将充分受益。

2. 新势力依托车型升级加速主力价格带突破,向上开拓B/C级市场

国内新势力早期主打 A00~A 级市场,通过车型升级加速主力 10~20 万元价格 带渗透,开拓 B 级以上市场。小鹏 2021 年推出 G3 升级车型 G3i,搭载高通骁龙 820A 的芯片实现全场景语音功能,叠加 XPILOT 辅助驾驶系统提升智能化水平; 哪吒基于旧款 U 推出 U Pro,全面升级人机交互体验,具备主动人机交互、V2H (Vehicle to Home)智能家居互联功能;零跑 B 级 SUV C11 定价 16~20 万,极 具性价比,搭载 Leapmotor Pilot 3.0 和凌芯 01 芯片,越级渗透 A 级市场。(报告来源:未来智库)

3. 车企及换电运营商推进换电站建设,车电分离激活需求

随着新能源汽车保有量增多,补能方式趋向多元。2020 年 8 月 20 日,蔚来正 式发布电池租用服务 BaaS(Battery as a Service)实现车电分离,开启 C 端换电 新模式。相比传统充电模式,换电补能效率明显提升,成为突破传统充电瓶颈的重 要手段。此外还可利用峰谷电价降低电费、换电电池统一检测管理延长寿命。哪吒、 小鹏跟进推进电池租赁试点,降低消费者购车门槛,但二者均为变相的汽车金融服 务,尚未推出换电车型。随着蔚来、奥动新能源、吉利汽车、北汽新能源等全面布 局,换电站投建加速,换电模式有望面向更多车企拓展。其中奥动新能源自 B 端切 入换电市场,联合上汽乘用车、广汽埃安等 16家车企达成 30款换电车型开发合作, 自研多车型共享换电平台可实现 20 秒极速换电。

电池龙头企业强势入局,推动换电补能方式向C端拓展。宁德时代携手蔚来、 哪吒多方合作驱动新增长。宁德时代已与蔚来合作建立蔚能资产管理公司,2020 年与哪吒汽车组建“电池银行”,把握住各换电企业建立电池资产管理公司的机遇, 加强合作扩大在电池行业的领先优势。2022 年 1 月宁德时代发布 EVOGO 品牌, 推出模块化换电解决方案强势入局换电市场。首批合作车型奔腾 NAT,后续有望拓 展至 B/C 级的新能源乘用车及物流车。独创模块化换电,单个换电模块 26.5KWh, 可支持超过 200 公里的续航。宁德时代凭借其电池企业 know-how 优势为消费者提 供灵活的需求解决方案,加速换电补能方式在 C 端拓展,激活消费需求。除宁德时 代外,各类企业加大换电布局,通过电池资产管理公司对电池进行单独管理,挖掘 轻资产降本方式。

(四)需求:产品定位把握先机,打开二次成长曲线

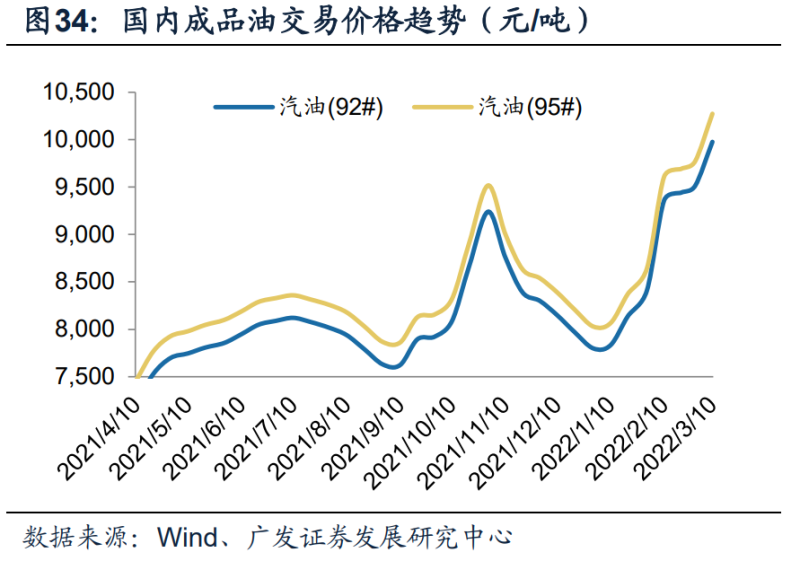

A 级新能源车主打经济平价,激发家庭换购及新锐白领首购需求。A 级燃油车 面向工薪阶层,消费者成本敏感,关注车辆的使用费用。大众朗逸依靠平价+品牌 力长期位居乘用车市场销冠。受地缘政治影响国际原油周期波动大,推动国内油价 持续上扬。据中国网财经,2021 年 12 月至 2022 年一季度,成品油零售限价经历 7 次上调,其中 3 月 17 日汽油零售限价每吨上调 750 元,折升价 92#汽油、95# 汽油分别上调 0.59 元、0.62 元。以油箱容量 50L 的紧凑型轿车测算,加满 92#汽 油费用上涨 29.5 元。假设车辆年平均行驶里程 1.2 万公里~1.5 万公里,测算车辆 使用成本,包括保费、保养费用及能源费,对比 A0~A 级新能源车与同级别燃油车 的使用经济性。5 年使用成本来看,主流大众朗逸燃油车 7.7 万元,其中能源费 3.8 万元;埃安 Y 3.4 万元,其中能源费 0.8 万元;比亚迪驱逐舰 05 DM-i 4.0 万元,其 中能源费 1.3 万元,高油价背景下新能源汽车的使用经济性明显放大。据国务院 2020 年印发《新能源汽车产业发展规划(2021~2035 年)》,目标 2025 年电动 乘用车新车平均电耗降至 12.0kWh/100km。随着产品技术升级,纯电动车整体能 耗呈现下降趋势。据汽车之家,主流 A 级纯电车百公里能耗已接近 12kWh 级别, 包括广汽埃安 S、比亚迪秦 Plus 等。

95后Z世代步入职场,平价需求激发首购新消费。据国家统计局,该人群在 中国总人数为 2.6 亿人,约占全国总人口的 18%。其中 1995 年后出生人群为占比 约为 40%。新锐白领逐渐成为新能源汽车消费主力。据《每日经济新闻》调研,Z 世代认可低碳环保理念,对补贴等相关政策更为熟悉,77%的消费者表示愿意购买 新能源汽车。Z 世代青年为“圈层”买单的强烈表达欲助力国潮兴起,主流自主品 牌(比亚迪、长安等)、新势力品牌(小鹏等)成为受访首选,10~20 万元价位段 新能源汽车吸引力最大。

新车型投放加速,二季度有望迎来销量高增。A 级车充分受益磷酸铁锂+CTP, 持续打造爆款车型。埃安 Y 订单持续高增,一季度比亚迪元 Plus、驱逐舰 05 DM-i、 长安 UNI-K 已上市进行销量爬坡,预计 A 级车市场二季度销量明显提升。下半年长 城欧拉樱桃猫、芭蕾猫持续投放,叠加欧拉好猫放量,全年 10~20 万元主力价格带 有望迎来新能源渗透率拐点

五、B级车:增购需求稳健,渗透率提升持续

(一)复盘:新势力崛起夯实 2020 年需求拐点

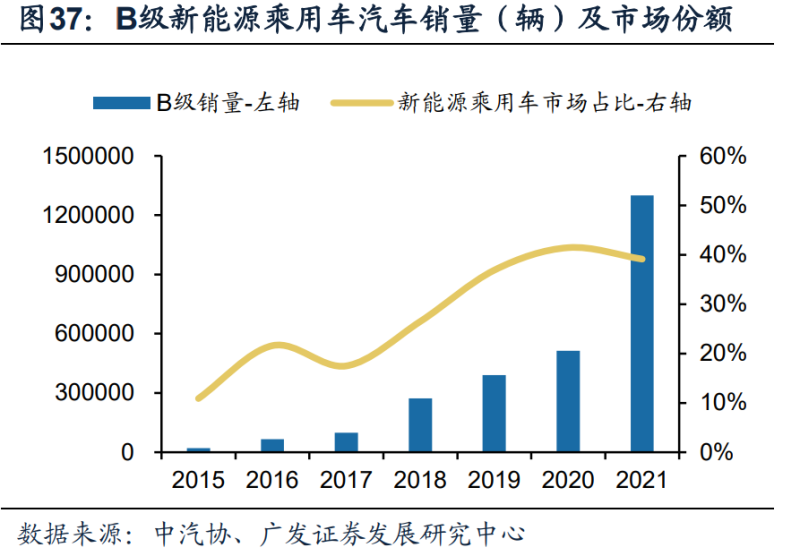

2018 年开始随着上汽荣威 RX5 插电混动等车型放量,B 级市场增速加快。2020 年 1 月国产特斯拉 Model 3 开启交付至年末 Model Y 落地量产,B 级车整体销量步 入快车道,持续打造比亚迪汉、小鹏 P7、蔚来 ES6 等爆款车型。2021 年因 A00 纯电动市场突破 B 级车销量占比小幅回落至 39%,但绝对销 量同比大增 153%至 130 万辆。B 级车型对应 20 万元以上乘用车价格带,随着国 内高端新势力崛起及特斯拉纯电车型畅销,该价格带的电气化水平提升迅速,25 万元以上价格带新能源汽车渗透率自 2020 年 10.5%提升至 2021 年 26.3%。

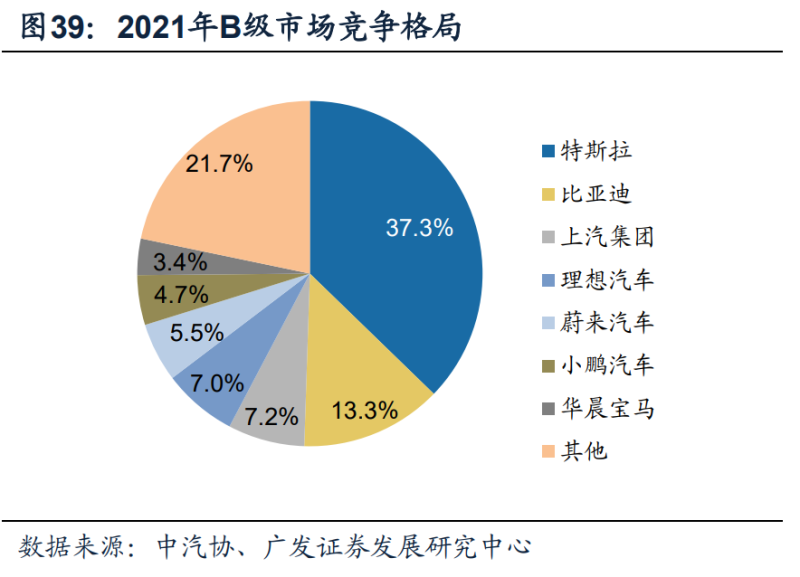

海外内新势力崛起激发市场活力,自主品牌积极开拓。特斯拉、蔚来、理想、 小鹏均在 B 级车市场获得成功,有望持续放大优势。零跑汽车凭借 A00 级 T03 打 开销量,2021 年以来先后推出 C11 及 C01 进军 B 级车市场,C01 全球首搭 CTC 技术预计将于2022年三季度上市。2020年比亚迪推出汉系列强势入局B级车市场, 2022 年 4 月 10 日汉 DM-i 上市,售价 21.68 万元起,有望打开销量。

(二)盈利:冲击幅度有限,规模效应继续扩大

B级车随着售价提升销售毛利率较中低端车型大幅改善,成本上扬中盈利水平影 响较小。我们采用真锂研究的公开电池价格信息对整车成本进行测算,可能与车企 的实际采购成本不符。目前主流比亚迪汉EV毛利率超过20%。特斯拉为代表的车企 保障核心供应链满足生产的能力,通过产能扩大利用规模效应增强边际收益。

(三)策略:筹备产能扩张,打造智能化溢价

代表企业特斯拉 2022 年一季度全球交付 31.0 万辆,同比+67.7%,创历史新 高。据乘联会,特斯拉一季度国内销量 10.8 万台。 2022 年末特斯拉全球总产能预计达 195 万台,预计远期规划产能超 300 万台。其 中美国弗里蒙特工厂年产能 60 万台;上海工厂一季度月均产能 5 万台,2021 年 11 月第二阶段产线优化项目进行了环评公示,计划通过增加车间数量、提高设备效 率等方式优化产能,预计 2022 年末年产能提升至 70 万台。柏林工厂 2022 年 3 月 实现 Model Y 投产,整体年产能设计 50 万台。2022 年 4 月德州奥斯汀工厂 Model Y 搭载 4680 电芯+CTC 顺利投产。国内新势力蔚来、理想、小鹏均积极推进产能 扩建,满足交付需求。(报告来源:未来智库)

海内外新势力打造智能化溢价,国内新势力开启全栈自研。需求端,汽车电气 化和智能化的深度发展推动整车电子电气架构(E/E)由分布式向集中式转变,软 硬件同时开发且并行不悖,两者的解耦速度加快;供给端,整车厂商由过去接受上 游“黑盒”产品的供给模式向“白盒”开发模式转变,逐步实现对软件和硬件的自 主研发,并最终实现全栈自研。特斯拉智能化水平引领全行业,自研硬件芯片及软 件系统,较大程度上摆脱了对软硬件供应商的依赖。国内新势力蔚来、小鹏和理想 正处于“硬件外采+自研软件”的阶段,在硬件方面采用其他芯片厂商的产品,自 主开发智能驾驶和智能座舱系统,未来逐步寻求对自研芯片等硬件的突破。当下特 斯拉、小鹏和理想是全球唯三具备完整 NOA 和 AEB 全栈自研能力整车厂商,理想 新车型 L9 预计实现“城市 L2+NOA+变道”的功能;小鹏将在 2022 年二季度末推 出搭载核心功能城市 NGP 的 XPILOT3.5,可实现全场景 L2;蔚来在 2022 年推出 全栈自研的 NAD,并逐步实现对高速、城区和泊车等场景的自动驾驶全覆盖。

(四)需求:新车密集上市,下半年稳健提速

市场销量稳健,二、三季度新车型上市推动销量提速。B 级车主要用户来自 80 后家庭增购及 90 后青年首购,需求稳健。比亚迪汉 DM-i 已于 4 月正式上市,据搜 狐汽车,汉 DM-i 10 小时内预订单超 1.2 万辆,具备爆款潜力;特斯拉 Model 3、 Model Y 持续热销,上海工厂产线优化保障交付;二季度哪吒 S、宝马 i3 国产落地 蓄力销量,叠加三季度蔚来 ET5、比亚迪海豹、长安深蓝 C385 等新车型,推动下 半年销量明显提速。

六、C 级车:从0到1,蓄势待发

(一)复盘:产品稀缺,限制增长

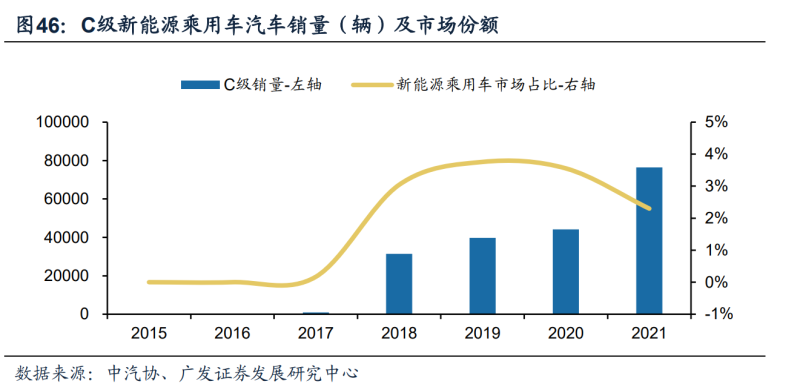

C 级车市场处于起步阶段,产品较少限制销量增长。华晨宝马凭借 5 系插电混 动车型、一汽奥迪依靠 A6L 插电混动车型占据主要销量,2018 年蔚来 ES8 开启交 付,市场格局出现变化。新势力放量推动整体销量提速,但整体规模尚小。

新势力加速C级市场开拓,传统车企积极跟进。蔚来三季度推出 ES7,接棒 老款 ES8;理想推出 L9 丰富产品矩阵、小鹏凭借 G9 实现 C 级市场突破。传统车 企打造高端电动品牌进行市场开拓。据汽车之家,吉利集团 2021 年 4 月发布极氪 品牌,2022 年将推出极氪 MPV 新车型,冲击 7 万台销售目标;长安联合宁德时代、华为共同打造阿维塔品牌,有望推出 C 级新产品;长城汽车打造沙龙汽车品牌,上 汽集团联同阿里巴巴打造上汽智己品牌,年内实现首款车型机甲龙、智己 L7 交付。

(二)盈利:高溢价,盈利水平最佳

C 级车受益高售价维持良好盈利水平。蔚来汽车 2021 年 1~4 季度汽车毛利率 分别达 21.0%/20.0%/18.0%/20.9%,维持较高水平。我们采用真锂研究的公开电 池价格信息对整车成本进行测算,可能与车企的实际采购成本不符。主流 C 级蔚来 ES8 单车毛利率维持在 20%以上。C 级车由于成本相对不敏感,车企联合合作伙伴 积极探索各种前沿技术创新推动技术产业化落地。

(三)策略:前沿技术率先落地,寻求品牌向上

受益高售价成本不敏感,各类前沿新技术有望率先落地。特斯拉引领车身及底 盘一体化压铸,Model Y 一体化压铸后底板已实现量产,2021 年 5 月披露前舱一 体化总成实验下线,推进基于 CTC 的电池包上盖集成于车身工艺。蔚来自研 75KWh 三元电池+磷酸铁锂混合布局的 AB 电池包,采用双系统控制算法,搭配宁德时代第 二代 CTP 降低零部件成本。据文灿股份披露,2022 年蔚来联合文灿股份计划在新 车型 ET5 上采用一体化压铸工艺。据小鹏汽车披露,小鹏计划于 2023 年推出 B/C 级车平台,规模使用大型一体化压铸技术。三季度旗舰新车型 G9 采用全栈自研的 X-EEA 3.0 电子电气架构,搭载 XPILOT 4.0 智能辅助驾驶系统,实现以太网千兆 级别的通信架构,可支持更高级别的智能驾驶系统的数据传输。智能化外,G9 搭载 XPower 3.0 动力系统,成为国内首款基于 800V 高压 SiC 平台的量产车,未来 有望实现 4C 快充。理想过去以 B 级 SUV One 奠定了良好的用户口碑,据理想披 露,将于 2022 年三季度带来旗舰 SUV L9,深耕家庭智能用车市场。通过丰富的配 置及高阶智能化水平激发高端消费需求。标配全栈自研的智能驾驶系统理想 AD Max,自研增程电动系统,热效率高达 40.5%,CLTC 燃油模式的热机能耗低至 5.9L/100km

(四)需求:高端车型投放,四季度销量突破

C 级车产品周期上行推动四季度销量突破。潜在用户中男性为主力群体,多数 已拥有 2 台及以上汽车,选购 C 级新能源车可满足玩车需求。新产品投放加迎来产 品周期大年。2022 年 3 月 ET7 已开启全国交付,三季度开始蔚来 ES7、理想旗舰 SUV L9、小鹏旗舰 SUV G9 等密集上市,有望推动四季度销量突破。

七、投资分析

2022年多层次创新开启技术平价元年,10~20万元主力价格带的A级车受益于磷 酸铁锂+CTP技术,有望迈入渗透率拐点,25万元以上主力价格带的B/C级车探索超 高镍三元、车身及底盘一体化压铸等前瞻技术,有望推动产业化拐点。重点关注动力电池全球竞争力提升企业宁德时代、比亚迪、国轩高科及CTP产业链和胜股份, 磷酸铁锂材料创新型企业富临精工、德方纳米及添加剂平台型企业天赐材料、永太 科技,集中度提升高镍三元企业当升科技、容百科技,一体化压铸企业广东鸿图、 文灿股份。