美国芯片限制,会影响中国的智能网联汽车的竞争力?

2022年,中国电动汽车经历了很大的变革,国内乘用车具备L2级别辅助驾驶功能的渗透率已接近1/3。随着智能汽车在电子电气架构的深度演进,在通讯带宽、计算能力、存储容量、感知能力和数据联网等,都需要汽车内部软硬件的高度协同发展。

在智能汽车里面,新型的高算力SOC芯片承担着打通软件和硬件的关键任务,而支持边沿计算的云端高算力服务器芯片的重要性也摆在了一个非常高的位置。

然而,今年8月美国总统拜登签署了《2022年芯片和科学法案》,美国围绕着芯片展开的一系列动作。之后,美国正在进一步限制向中国出口高端GPU和人工智能(AI)计算芯片,英伟达表示受美国影响,停止向中国出口两种先进的AI计算芯片,分别是A100和H100芯片,这两种芯片可以加快机器学习任务。

美国的动作不仅会阻碍中国云计算、AI产业发展,也将直接波及到智能汽车产业。在此背景下,智能网联汽车发展过程中,中国芯片产业该怎么办?

在下一代的智能网联汽车中,如何确保汽车芯片产业安全自主可控,建立有效机制促进汽车芯片自主创新?如何避免“卡脖子”问题发生?如何构建中国智能汽车开放创新生态圈?

01

汽车芯片有多重要?

随着传统汽车往智能化过渡,汽车科技开始在全球范围内被重新组合。重点从之前的三电开发之外,开始聚焦在软件和芯片上。

以大众、通用和丰田这样的公司,开始选择战略芯片伙伴、操作系统生态和软件战略。以大众汽车软件子公司Cariad为例,在软件开发之外,还希望依靠与合作伙伴共同开发的芯片。

智能汽车的自动驾驶、信息娱乐和不断更新需要更强大、但更标准化的SOC芯片和中央计算平台。

核心芯片的战略绑定和下一步合

汽车和半导体制造商之间的协同设计,在平等的基础上共同确定哪些系统最有效。

从长远来看,从 2021 年到 2027 年,汽车半导体每年将保持 7% 的健康增长,到 2030 年预计近 50% 的汽车制造成本将与电子产品相关,这是由车辆电气化和自动驾驶水平不断提高推动的。

目前一台电动汽车平均要使用约3000个芯片,从成本上看,比传统汽车增加了大约400-600美金的芯片。

根据相关数据,随着电气化和智能化的发展,将来到2030年可能会需要3000美金的汽车半导体。

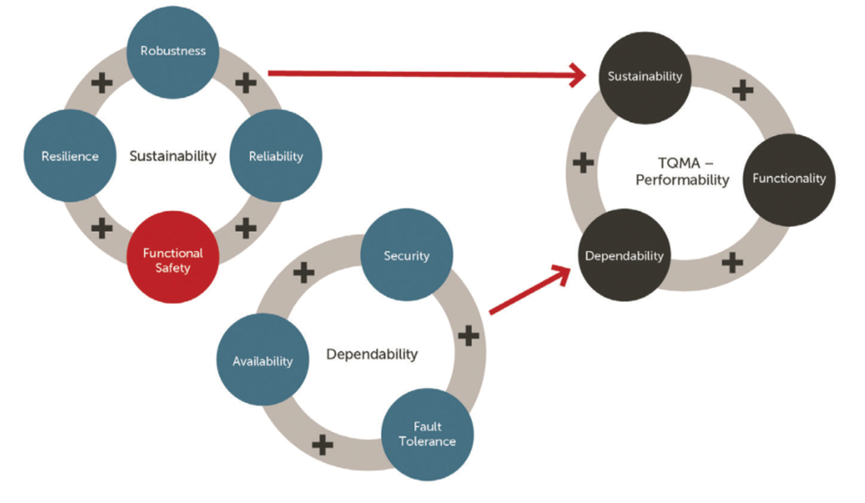

汽车行业对于价值量很大,而且和汽车特性直接相关,所以也确实越来越关注汽车芯片的质量和性能,具体来说电子系统的可持续性,包括稳健性、弹性、可靠性和功能安全性。

对于汽车企业来说,功能安全是最重要的,保护驾驶员免受系统故障的意外后果,这远远超出了常规测试、软件模拟和电子系统建模的标准做法。SoC芯片的电气测试覆盖率将达到 99.4%,数十亿个晶体管中有 0.6% 未经测试。

汽车企业更深入地挖掘其供应链,以识别和消除潜在危害的根本原因,其中部分可能是在半导体制造过程中产生的。

质量开发策略

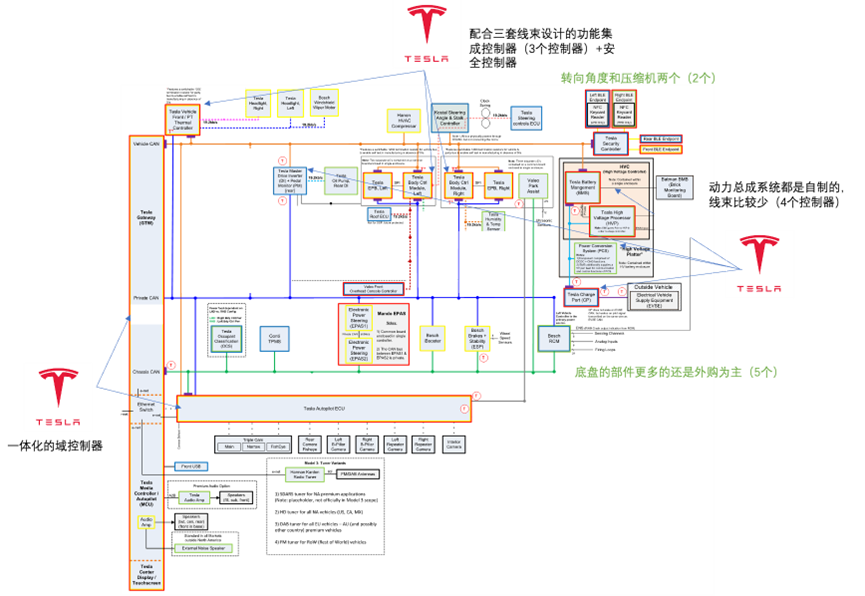

特斯拉在汽车电子的变化,主要的大逻辑是围绕各个汽车电子模块的重构,甚至是TPMS、蓝牙钥匙等等都一步步选择自己信任的芯片供应商,然后交给代工EMS企业来进行加工,也就是说在特斯拉的汽车电子里面,除了有限供应商的BOM清单,所有的主要芯片供应商都是穿透的。

整车带有控制和主要连接器的梳理

特斯拉在新工厂里面,把制造围绕子系统完全单元制造,然后实现整体制造的快速化,我理解下来不光是软件,在整个数字化结合芯片选择上,特斯拉走了非常远,在整个新一代智能电动汽车,不光是软件和云端能力构建,在电子芯片层面,把控力是非常强的,这种能力是和芯片企业的全方面的设计和对接。

02

关键企业:高通和英伟达

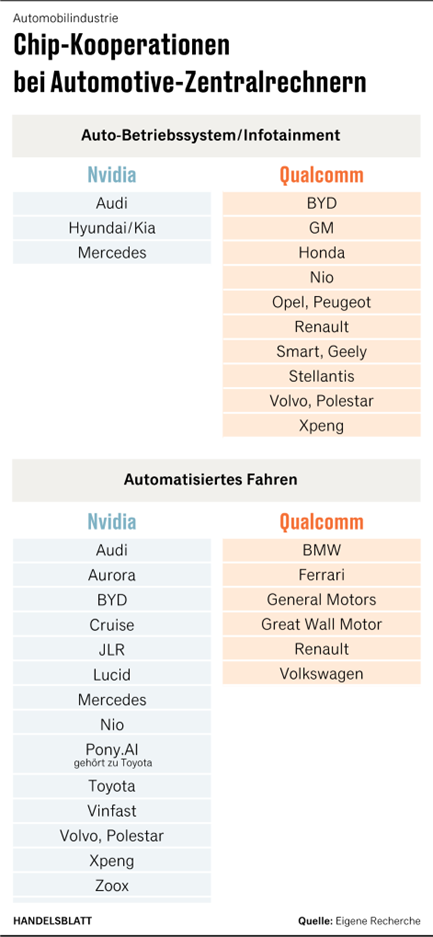

从中国的汽车企业来说,目前无疑是很依赖于高通和英伟达的。

1)高通

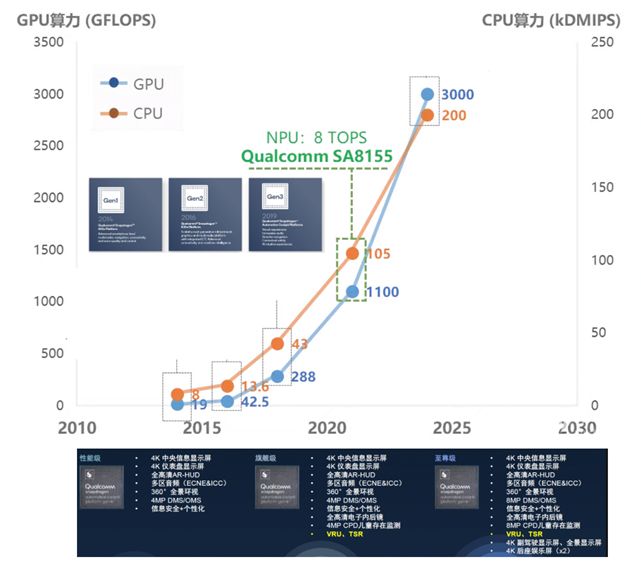

高通的汽车业务的基本点在2021年围绕车辆网芯片和数字座舱,数字座舱SoC主芯片集成了CPU,NPU,GPU,DPU以及各种外设,主要负责信息娱乐系统里面数据运算处理工作包括摄像头视频,神经网络加速器NPU,音频处理,语音和多个显示屏的图像渲染和输出(GPU, DPU),车内蓝牙WiFi互联以及车内其他主要ECU的以太网数据交互。

从座舱领域,拐点是骁龙SA8155系列,采用7nm制程带来的大算力(100k DIMPS,GPU 1100 GFLOPS),对传统车载大厂(瑞萨、恩智浦、德州仪器)的运算能力形成了非常大的差异化,通过手机的技术迁移来点爆了汽车企业智能座舱市场,在中国这个时候大量的汽车企业开始导入这个SOC芯片。

高通的座舱迭代

目前高通的迭代节奏很快,到了第四代采用跨域融合的设计, 5 nm 制程工艺打造的SA8295 CPU 算力超过 200K DMIPS,GPU 算力超过 3000 GFLOPS、支持 WiFi 6 和蓝牙 5.2, NPU的 AI 算力达到了 30 Tops。这里还加入了信息安全,视觉处理加速器,ISP的视觉感知处理和融合。

在智能驾驶方面,高通这套Snapdragon RideVision System,支持多个摄像头,(高分辨率的 8 MP摄像头),SoC是采用4nm工艺的处理器,包含视觉AI处理器,普通数据CPU,视觉加速器用于地图众包,ISP,接口和车辆安全相关处理器等等。

高通的自动驾驶Ride VisionSoC

智能驾驶平台包含了三个核心处理器,视觉SoC用来处理来自于摄像头的信息,ADAS Soc系列,支持到L1-L3自动辅助驾驶,再往上支持L3/L4自动驾驶需要第三块加速器芯片。

2)英伟达

英伟达的汽车业务也是对中国汽车企业非常重要的,2015 年开始推出面向座舱的 DRIVE CX 和面向驾驶的 DRIVE PX,此后先后推 出 DRIVE PX2、Drive PX Xavier、DRIVE PX Pegasus、DRIVE AGX Orin 等多个自动驾驶平台,而在 SoC 芯片方面,从 Parker、Xavier、Orin 到Atlan。在这个过程中还存在很大的波折,中途特斯拉下船了。从时间线来看:

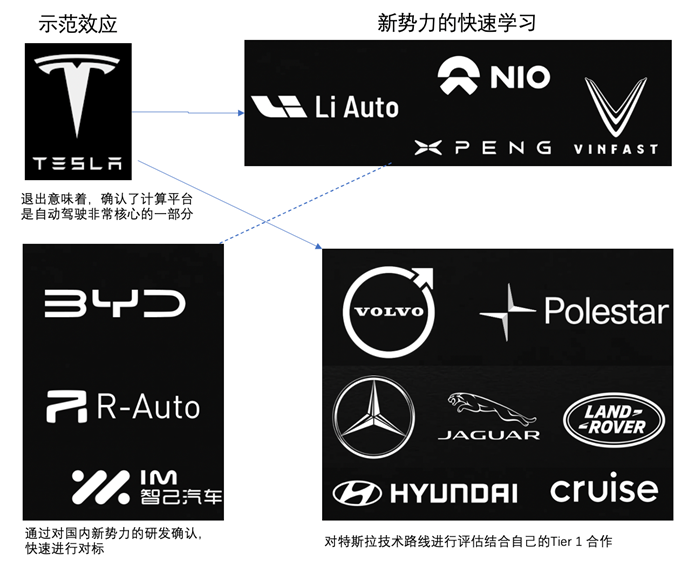

1、特斯拉第一个用,然后也是第一个下船,也确认了计算平台对于一个大规模(大于100万规模)致力于高阶自动驾驶(L4)以上的车企来说,是需要做垂直整合尝试的。

2、新势力:从小鹏到蔚来和理想,这一波中国新造车企的使用,快速在追赶甚至在中国的道路环境去赶超特斯拉的自动辅助驾驶(L3之前)的体验,到2022年新车,这些都是Orin的第一批客户。

3、国内的传统车企:随着国内新势力的路线确认,这使得上汽、比亚迪和后续不少企业,都认为这条路是比较好上手的,大家都用Orin。

4、国外传统车企:奔驰2024年、捷豹路虎2025年,沃尔沃后续2025年车型,国外的车企特点就是需要做细致和周全测试,所以整个需求节点靠后。

英伟达的自动驾驶业务使用公司

加上英伟达提供的整套系统,对中国汽车来说,整套自动驾驶全栈能力是建立在这个基础上的。

03

中国怎么办

汽车SOC的问题,和手机SOC有些相似。

芯片企业主要从过去专有的IP核、IDM模式和软件自主的封闭式往开放式模式发展,不管式手机芯片公司如高通,是建立在开放的ARM IP核的基础上,配合开放的工具链和软件系统。这种开放,可以给企业更多的开发权限。

开发手机SoC芯片的成本来自硬件成本和设计成本。前者包括晶圆、掩膜、封装、测试,后者包括EDA工具、IP授权、架构等。

根据第三方半导体研究机构Semi engineering估算,从28纳米开发费用5130万美元, 16纳米1亿美元,到5纳米制程节点费用可能需要继续翻倍,而且没有先进的制造工艺落地。

而汽车SOC的芯片,也需要引入很贵的工艺,因此从目前的情况来看,汽车SOC的挑战更大,因为投入和产出来看并不是那么划算。

目前中国的智能汽车芯片,是比较依赖于美国在智能芯片的,这里面其实和整个电子息息相关,不是靠单个汽车产业所能改变的。我们能做的可能是固本培元,从整个芯片的环节去考虑。